한국 증시가 연일 급등하고 있다.미 CPI 둔화, 미 연준 기준금리 인상폭 및 속도조절론 기대, 중국 코로나 봉쇄 완화 기대 등으로 실적과 관계없이 이 같은 폭등이 두렵기도 하지만 일단 지금 분위기가 실적으로 연결되면 상반기 주가 하락으로 발생한 손실을 일정 부분 만회할 수도 있을 것이다. 문제는 아무런 근거도 없는 막연한 기대심리로 한국 증시 폭등이 발생했다면 환율이나 사소한 변수에도 폭락할 수 있다는 우려를 안고 있다.

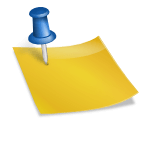

2022년 11월 11일 한국증시기준(출처네이버)

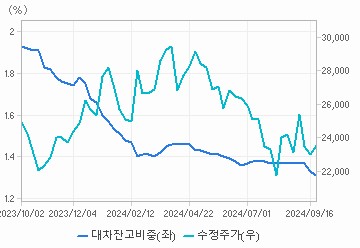

환율 1450원까지 오르는 것도 우습지만, 급격히 1300원대로 낮아지는 현상도 이해할 수 없다. 외환 전문가들도 “환율 예측은 신의 영역”이라는 말이 맞는 것 같다. 환율 상승과 함께 달러 매도 자금을 이용하고 한국 증시에 투자 계획은 일단 보류다. 지금의 상황에서는 환전 대기 달러도 그대로 3~6개월 단기 달러 예금에 가입하고 이자라도 받는 것이 더 현명한 방법이다.일단 기준 금리 인상으로 예금 이자가 상승하고 있는 상황에서 배트를 짧게 쥐고 예금을 갈아타면서 금리 인상의 혜택을 받으면서 이자를 들면 도움이 된다. 어느 의미, 지금 상황에서 어정쩡한 투자보다 나쁠 건 없다고 판단된다. 물론 연준이 말 최종 금리 5%정도에 도달하는 물가가 안정한다는 증거가 보이면 예금 기간을 1~2년 중기에 가지고 가는 것이다. 아니면 리스크를 안고 채권, 주식을 하면 좋다. 이론도 알고 있었고 말로는 쉽지만 문제는 투자가가 이런 예측 및 분석 능력에 한계가 있다는 것이다. 코스닥인 보디 재무제표(요약 연결 재무제표 실적)

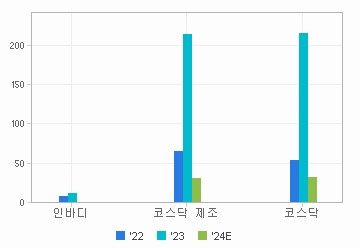

금요일 장 마감 시 인바디 주가가 폭락했다. 다른 종목이 모두 상승하고 있지만 이 종목만 갑자기 5%가량 하락하며 장을 마쳤다. 장 마감 후 3분기 실적 발표가 있었는지, 아니면 장 마감 전에 있었는지 정확히 알 수 없지만 어느 정도 실적이라 5% 정도 하락이 발생했는지 궁금했다.

금요일 장 마감 시 인바디 주가가 폭락했다. 다른 종목이 모두 상승하고 있지만 이 종목만 갑자기 5%가량 하락하며 장을 마쳤다. 장 마감 후 3분기 실적 발표가 있었는지, 아니면 장 마감 전에 있었는지 정확히 알 수 없지만 어느 정도 실적이라 5% 정도 하락이 발생했는지 궁금했다.

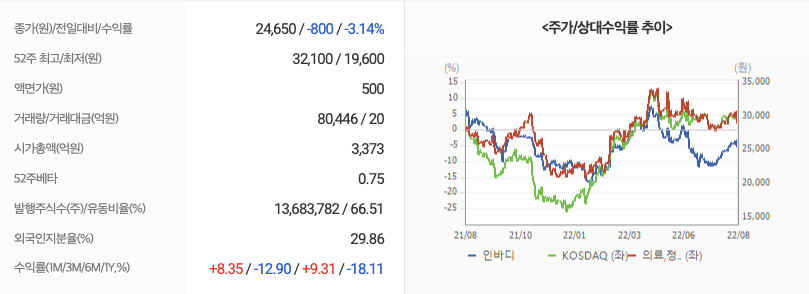

코스닥 종목에 관심을 가진 적이 없어, 보디에 대한 이해도 많이 부족하다. 일단 분기 요약 재무제표를 검색한 이유는 혹시 계절적 요인으로 실적 변화가 있는지 점검하기 위해서다. 2020년은 신종 코로나 바이러스 감염증 때문에 나오는 현상이라고 생각하고 2021년 제2,3분기 영업 이익 감소했다. 문제는 2022년 이익 감소가 계절적 요인이라고 해도 전년 대비 영업 이익이 약 5%정도 줄었다는 것이다. 전분기 대비는 약 25%감소했다. 이런 분위기라면, 바디는 미래 성장 주의 종목 아니라 안정성을 바탕으로 착실히 성장을 기대하는 종목이었으며 매출도 중요하지만 이익 및 이익 증가율은 무시할 수 없다. 즉, 규모의 경제도 적용되지 않기 때문에 이익이 중요하다고 생각하지만 이익률이 감소하기 때문에 주가가 즉각적으로 반응한 것 같다. 해외 매출 증가에 대해서 기대를 하다가 이 부분도 분기 보고서가 나오면 추가로 체크해야 한다.만약 이런 추세로 더 이상 이전의 성장을 기대할 수 없다면 안정적인 이익을 바탕으로 배당 성장주에 정책 전환을 해야 하지만 회사 측에서 그렇게 할 의향이 있는지도 잘 모르겠다. 2세의 주식 증여로 이자 및 세금을 납부해야 하는 상황에서 배당금을 올려야 할 상황이라고 판단되지만 2022년 EPS성장은 둔화되고 있지만 일단 이익이 나오는 상황에서 배당 성향 뿐 30%정도로 상향 조정한다고 해도 배당금 500원 이상은 되는데 어떻게 결론이 나올지 자못 궁금하다. 인 바디의 주가 전망

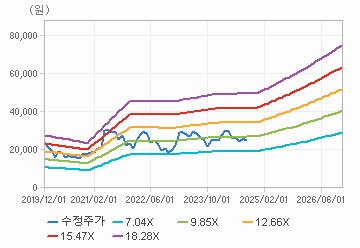

2013~15년 매출 및 이익이 크게 증가했기 때문 기대 심리가 반영됐으며 인 보디 주가는 크게 올랐지만 16년 매출 이익 증가율이 둔화되자마자 폭락했다. 18년 주가 흐름도 비슷하다. 2017년 이익률이 다시 증가하고 성장하려고 했지만, 기대치에 만족 못하고 주가가 2만원 초반대로 떨어졌다.인 바디 주가 사후 분석을 통해서 유추할 수 있는 것은 2014,15년 Per45라는 수치는 분명히 고평가 신호였으나 아마 그 때는 아무도 지속적인 성장을 의심하지 않았기 때문, 고 평가라고 생각한 투자가는 없었을 것이다. 나도 가끔 PER를 무시하는 경향이 있지만, EPS가 바치지 않으면 사상 누각이라는 것을 명심하고 투자해야 한다. 결국 고 PER를 극복하기 위해서는 EPS가 주가 상승률 이상으로 증가해야 하지만 기업 입장에서는 보통 큰일이 아니다. 이런 경우는 EPS가 증가해도 주가가 상승할 수 없는 문제가 발생할 수 있다. 현재인 바디 주가 전망은 과거 데이터를 기준으로 하면 저 PER구간임은 확실하다. 문제는 EPS증가율이 폭등이 아니어도 착실하게 성장을 만들어 주겠다는 자신감마저 보이면 저 PER이 과거 평균 PER로 회귀하며 주가 상승 여력이 충분하다고 생각하고 있는데···매출 및 이익도 착실하고 안정성도 매우 좋지만 결국 성장성이 발목을 잡고 있다고 생각한다. 이를 극복하는 방법은 배당 성장주에 정책 전환을 하는 것 이외에는 방법이 없다고 생각한다. 아니면 뭔가 혁신적인 제품이 나오고 시장을 또 흔들어 주기.물론 해외 시장의 매출이 증가하면서 성장성 문제를 극복하는 배당까지 주면 고마워~ 아니면 또 어쩔 수 없이 긴 난조에 빠지는 게 아닌가 ww.#한국 증시# 인 보디#재무제표#연결 재무제표#코스닥#실적 발표

![[금융감독원]회계부정신고포상금 지급현황 및 제도운영방향, 회계부정행위 신고 및 포상금 지급사례: 2023년 중 회계부정신고 5건에 대해 총 2억1,340만원의 포상금 지급 [금융감독원]회계부정신고포상금 지급현황 및 제도운영방향, 회계부정행위 신고 및 포상금 지급사례: 2023년 중 회계부정신고 5건에 대해 총 2억1,340만원의 포상금 지급](https://newsimg.sedaily.com/2023/01/04/29KCELRMTC_1.jpg)